您是否已有钢铁世界网账号?

您可使用已有账号申请成为业务员账号

业内人士在11月的时候就已经开始考虑冬储,冬储之所以重要,是因为钢材的消费具有明显的跟随季节变化的特征。以建筑钢材为例,根据年度消费表现来看,每年的春季和秋季的钢材消费强度远大于冬季,以春季3-4月份的消费为例,螺纹的日均消费量较1-2月份环比增加50-80%。反观生产,则相对具有连续性。

正因为钢材消费的季节性特征,每到需求清淡的冬季,钢材冬储就成为引导冬季钢材行情的关键因素。而且决定了来年开春的利润。

为了给大家更好的冬储指引,天时智库特邀兴业期货首席分析师魏莹,从冬储的影响因素、分析框架、以及2020、2021年的布局,撰写了特稿。助您不仅了解冬储的前世今生,更在来年掌握先机。

本文主要为2020-2021钢材冬储分析的上篇,重点回顾2010-2019年10年间的冬储情况,并着重分析价格、利润、供应和需求对于钢材冬储的影响,分析2020/2021年冬储面临的情况。关于2020年、2021年的冬储部署,价格预测,请看下篇《魏莹:2020、2021钢材冬储分析 :钢材支撑强劲,钢价易涨难跌》

正文:

钢材冬储形成的本质原因是由于季节性因素及长假因素叠加形成的阶段性供需错配。

需求端,一方面,农历11月后,低温天气由北向南逐渐蔓延,另一方面,春节长假导致下游生产企业阶段性减停产,农历12月初八开始,农民陆续开始工返乡,农历12月23日,户外可施工建筑工程也基本停止,民工返城及下游企业重新开始生产施工则要等到正月十五前后。

供给端,钢厂生产具有连续性,即使需求淡季检修增加,依然难以改变供过于求的情况。在此阶段库存不得不增加。为了化解库存风险,钢厂会出台冬储优惠政策,并依据与贸易商的长协协议,将库存压力转移至贸易商甚至下游,贸易商则会基于已签订的长协协议,综合考虑冬储成本(钢厂优惠政策)以及春节后需求预期,或主动或被动进行冬储。

基于以上分析,钢材冬储大致可以划分为以下三类:

(1)被动冬储,贸易商与钢厂签订长协经销协议,每月固定从钢厂采购钢材,需求淡季及长假期间亦持续,从而形成的“被动型”冬储;

(2)主动冬储,贸易商预期春节后需求强劲,或钢厂政策优惠力度大,从而主动囤积部分钢材库存,以备来年赚取涨价后的价差收益;

(3)混合冬储:既存在主动冬储也存在被动冬储。

从历年冬储情况来看:不同的钢材受季节性的影响大不相同。

一、现货绝对价格与冬储的关系:

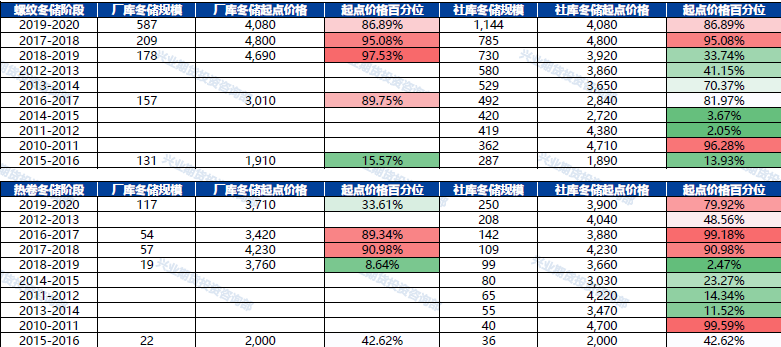

回顾历次冬储之前1年的现货价格走势,我们发现按照冬储规模由大到小排列,冬储规模较小的年份,大部分对应的冬储起点价格(即冬储前库存最低点价格)处于近1年中偏低水平。这与一般认知下的,现货价格越低越有利于钢材冬储的表面逻辑似乎有所违背。

二、现货价格走势与冬储的关系:

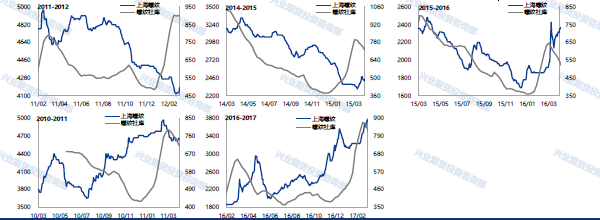

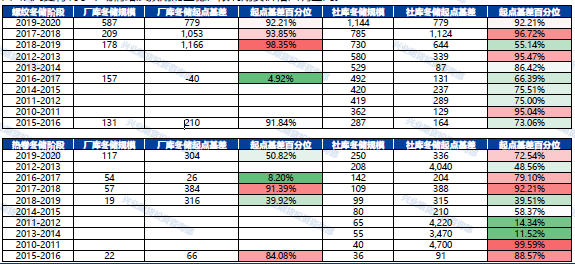

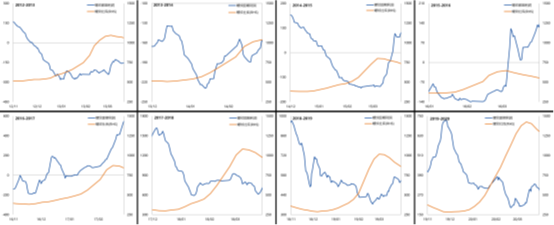

将历次冬储按照冬储规模降序排列(下文分析均以螺纹钢为例),规模排名后五位的冬储中,2011/2012,2014/2015、2015/2016年冬储启动前近1年的时间中,现货价格基本呈现单边下行的走势,而2010/2011和2016/2017年,现货价格处于上行阶段。我们可以合理推测,若冬储发生在价格持续下行后,市场预期可能较为悲观,因此即便现货价格已跌至年内偏低水平,被动冬储之外的主动冬储的积极性都较弱,从而使得冬储规模相对较小;若冬储发生在价格持续上涨后,市场也会出现“恐高”的心理情绪,市场也不敢进行较大规模的冬储行为。

将历次冬储按照冬储规模降序排列,冬储规模名列前五的年份中,现货价格走势基本呈现宽幅震荡的走势,并且除2012/2013年冬储以外,其他年份冬储启动的第一个月(即12月)均发生了现货价格的回调,可能出于市场对于二季度需求旺季的预期尚可,同时价格调整后风险有所释放,也缓和了恐高情绪,从而相对有利于冬储积极性的提高。

三、盘面冬储代替现货冬储

另外,随着期货等工具的广泛使用,盘面冬储逐渐成为现货冬储的重要补充手段,基差可能是影响盘面冬储的重要因素:当05基差偏高的时候,通过盘面冬储代替现货冬储,不仅能减少资金占用成本、现货仓储成本,还可以在春节后旺季需求启动后基差收敛过程中,扩大盈利;反之则盘面冬储的积极性就相对较低。

剔除2010/2011年和2015/2016年冬储数据后,历次冬储均呈现出在累库起点前后,若基差处于偏高水平,则当年冬储规模则相对较大。我们认为,可能是由于冬储启动前,基差扩大已经历过扩大阶段,部分利空因素/情绪已反映在基差走扩(期货相对走弱)的过程中,从而更有利于市场情绪及预期的企稳,限制期货价格回调空间。

四、钢厂利润是潜在影响冬储的又一重要因素。

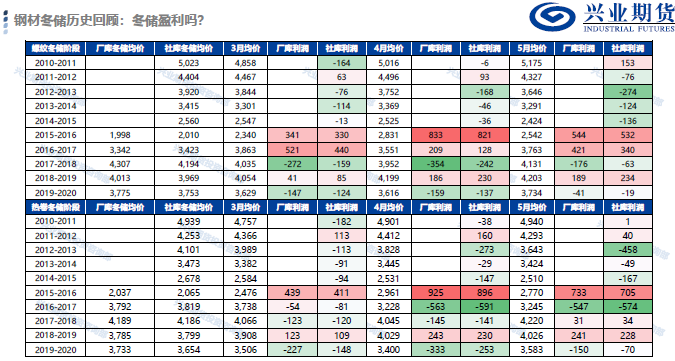

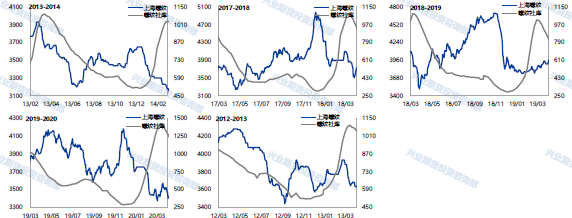

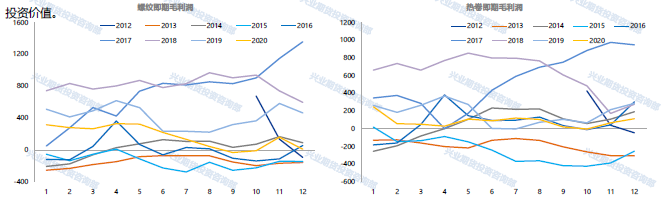

回顾历次螺纹和热卷冬储阶段,除2017-2018年冬季以外,每年的12月至次年的2月期间,螺纹或者热卷的利润均会先后收缩至年内低点,甚至2016年至2017年2月,螺纹、热卷利润均曾下滑至负值区间。我们认为利润对于冬储的影响在于:(1)(核心影响)当利润降为负值,钢厂主动检修减产驱动将增强,能有效抑制淡季产量的释放,从而进一步抑制冬季库存被动累库的幅度,从而变相降低冬储规模;(2)当现货价格降至成本线附近,若原料价格坚挺,则钢材现货价格存在低估的可能,则具备相对较好的投资价值。

通过统计2012-2019年冬储期间,螺纹、热卷利润均值水平,我们发现无论是2011-2015年,还是2016-2019年,剔除掉累库周期被迫拉长的2019年,当利润分位数偏低的时候,冬储规模往往小于利润分位数相对偏高的时候。这可能是因为当钢材利润大幅下降(或将为负值)的时候,钢厂主动检修减产驱动将增强,能有效抑制淡季产量的释放,从而有效抑制冬季库存被动累库的幅度,降低当年冬储规模,并减轻春节后去库压力。

如果冬储累库幅度过高,则可能导致春节后去库压力偏高,一旦需求启动不及预期,则可能导致钢材价格不升反降,冬储亏损风险增加,例如历史上冬储规模第二大的2017/2018年。因此预判冬储累库幅度也是影响冬储决策的重要因素之一。冬储累库规模受以下因素影响:

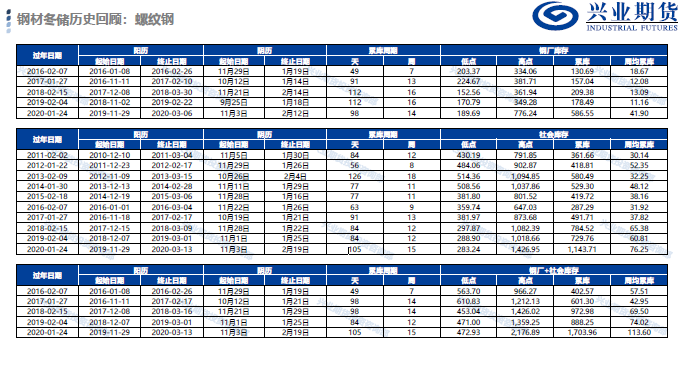

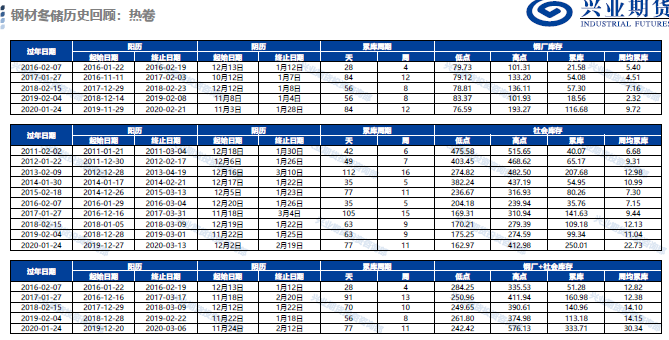

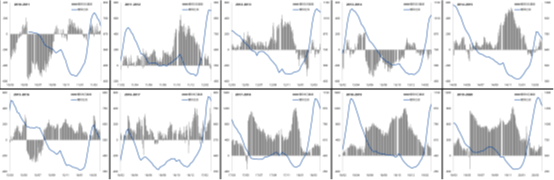

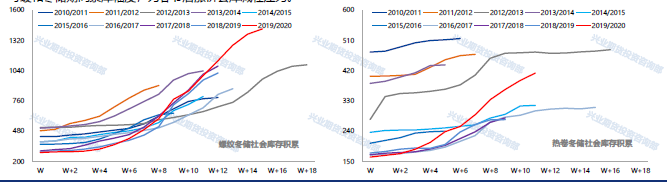

(1)累库周期,从2010-2019年之间10次冬储数据看,螺纹钢的钢厂冬储一般持续13-16周,社会库存冬储一般持续10-13周,热卷相对短一些,钢厂冬储一般持续8-12周,社会库存冬储一般持续9-11周,累库周期短,则冬储库存增幅也会偏低,例如2015/2016年冬储;

(2)钢材产量,产量受内在生产利润和外在行政政策的双重影响,前者分析可参考前文对利润因素的分析,后者的影响从2019年起已逐渐减弱;

(3)淡季需求,若需求走弱幅度较大,钢材被动冬储规模则会相应增加,反之,则可缓和冬储期间累库幅度,为春节后涨价去库减轻压力。

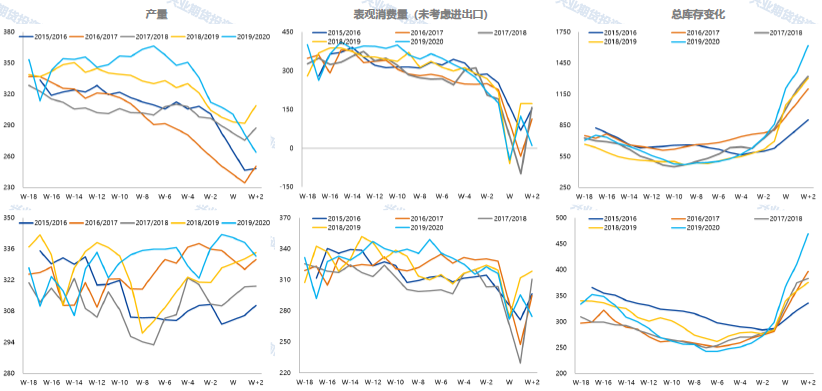

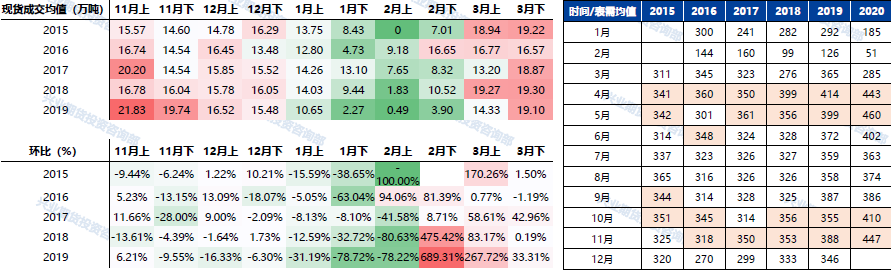

而主动冬储规模则更多受到市场对于来年春季需求的预期。钢材消费(尤其是建筑钢材消费)具有非常典型的季节性特征,即无论是表观消费量还是现货成交量,每年的3月均会出现大幅回升,并于4-5月达到上半年的峰值,带动冬储库存快速消化,从而推动价格上涨。春节后需求回归的速度和回归的强度则决定了春季钢材价格能否顺利上涨。例如2018年和2020年,3月上旬需求地洞明显慢于往年同期,再加上东出期间库存超预期增加,使得当时的钢材现货价格均出现了回调。

由于冬储期间钢材是处于供过于求的错配阶段,若该阶段市场预期较为悲观,主动冬储积极性不佳,为了吸引贸易商及下游主动参与冬储,钢厂一般会出台激励优惠政策。

整理2019/2020年冬储期间钢厂的冬储政策,一般可以分为保价和锁价两大类型。保价是指浮动定价政策,“遇涨不涨,遇降则降”或者“遇涨则涨,遇降则降”,一般是小型钢厂吸引贸易商及下游拿货的亮点。锁价政策一般指提前订好销售价格,但是在此基础上,部分钢厂可能会给与批量优惠或利息。此外,钢厂冬储政策还会就起订量、结算周期、日结算量和经销商销售有所规定。

以2019/2020年冬储政策为例,分时段来看,元旦以前钢厂推出的政策主要以保值政策为主;分地区来看,东北及内蒙钢厂冬季北材南下需求较大,多以后结算的保价政策为主,政策力度较大,华北地区、西北地区和华东地区的山东、江苏钢厂多以锁价政策为主。主流钢厂锁价区间在3500-3660元/吨。保值周期基本以来年开市时间节点为准。

9月,由于地产调控政策收紧,且建筑项目资金紧张,导致9月需求不及预期,市场对以螺纹港为主的黑色商品情绪转空,现货啊价格出现调整,但10月之后,随着项目资金逐步到位,需求大幅增加,螺纹表需一度同比增长近20%,强现实打破了此前市场悲观预期,钢材现货价格企稳反弹。同时,随着海内外经济复苏预期强化,主流机构认为商品牛市依然持续,市场对明年钢材需求预期逐渐变强。不过11月北方螺纹消费进入淡季,东北及华东螺纹现货已出现调整。

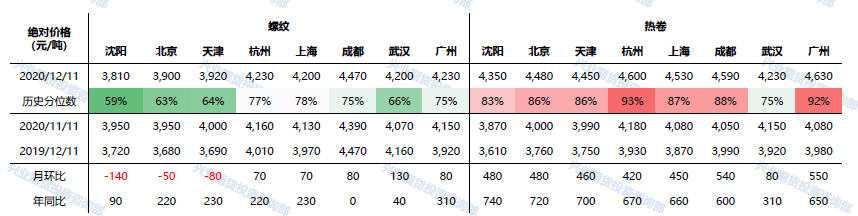

目前东北市场螺纹价格已回调至3800元/吨附近,但相较2019/2020年度冬储成本价仍偏高,无论是华东、华南的螺纹还是全国的热卷均处于其历史价格的75分位数以上,市场存在一定恐高心理,目前市场冬储积极性仍较为有限。

关于2020—2021年的钢材冬储趋势,见下篇:

魏莹:2020—2021钢材冬储:钢价有较强支撑,易涨难跌(下)

赞同

97

赞同

97

已赞同

97

已赞同

97

私信作者

私信作者

200/200

诚邀订阅,以便为您推荐最新的专家文章

置顶 【原创】宏观再度转弱,钢价涨跌交替 | 2025年第24周钢市行情简报及研判

广发期货:钢材、铁矿石期现日报20250612

【原创】贸易谈判加速,下周钢价延续反弹? | 2025年第23周钢市行情简报及研判

【广发期货】铁矿石期货6月行情展望:铁矿累库风险增加

【广发期货】钢材期货六月行情展望:预计钢价延续弱势下跌

【广发期货】镍和不锈钢产业链月报20250530:宏观暂稳盘面回归基本面交易

【原创】双焦脆弱,钢价被动跟跌 | 2025年第22周钢市行情简报及研判

广发期货:钢材、铁矿石期现日报20250527

【原创】双焦继续让利,钢价难言止跌? | 2025年第21周钢市行情简报及研判

广发期货:有色和黑色板块 VIP周度观点 20250516

免费询价服务

乐从钢铁行情

乐从钢铁世界

物业客服中心

Copyright © 2013-现在 广东乐从钢铁世界电子商务股份有限公司 All Rights Reserved

客服专线:0757-28331022 400-800-8333

粤ICP备14043275号

ICP证:粤B2-20192082

营业执照

| 产品 | 数量 | 重量/吨 | 单价 | 金额/元 |

|---|

确认说明:

从发出本采购确认函起,双方达成一致意见,所有产品确认锁价。