您是否已有钢铁世界网账号?

您可使用已有账号申请成为业务员账号

首页 > 行情指数 > 宏观研究 > 宏观(产业)数据解读

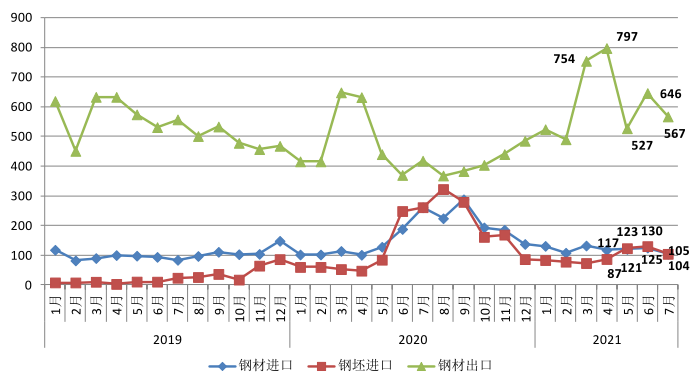

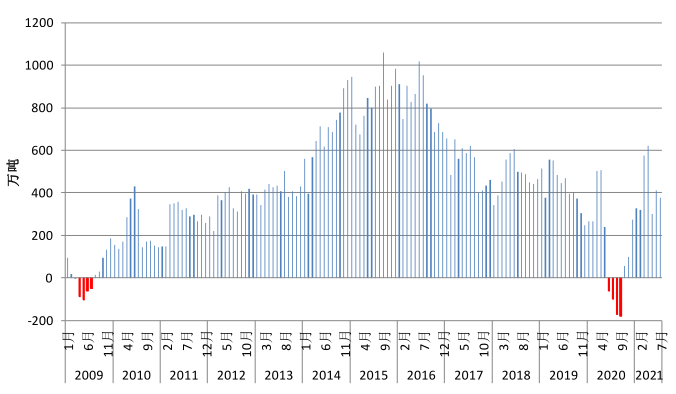

一、钢材进出口总体情况

海关数据显示,2021年前7个月我国累计出口钢材4305.1万吨,同比增长30.9%。同期,累计进口钢材839.7万吨,同比下降15.6%;累计进口钢坯679.20万吨,同比下降16.7%。考虑钢坯进口,2021年前7个月我国粗钢净出口2931.2万吨,净出口量已经超过去年全年的1703.4万吨。

图1 中国钢材进出口当月情况

图2 中国粗钢净出口当月情况

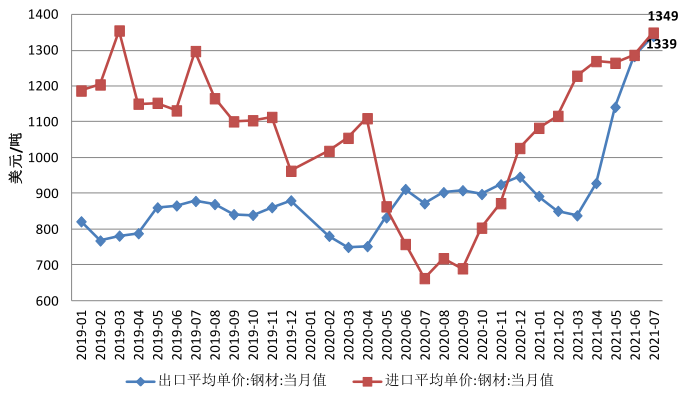

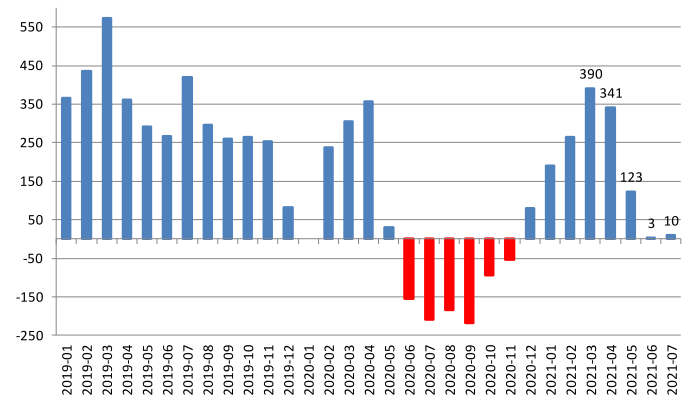

2021年7月我国钢材进口平均单价1348.9美元/吨,环比上涨4.84%,同比上涨103.48%;出口平均单价1339.34美元/吨,环比上涨4.36%,同比上涨53.62%。进出口价差连续2个月收窄至10美元/吨以内。

图3 中国钢材进出口平均单价

图4 中国钢材进出口价差

二、钢材出口情况

7月中国钢材出口量环比下降78.9万吨至566.9万吨,较2020年同期增加147.6万吨,较2019年同期增加9.9万吨。具体情况如下:

1.出口政策进一步调整。7月28日,国家有关部委发布进一步取消冷轧、镀锌等23个钢铁产品出口退税,并适当提高铬铁、高纯生铁的出口关税。自4月底起,国家连续2次调整钢材出口退税及关税政策,现所有成品钢材的出口退税率已全部取消,彰显出国家对钢材出口问题的高度关注,以及明确的政策导向和决心,在资源瓶颈和环境压力双重约束条件下钢铁行业要走内需主导型、资源节约型和环境友好型发展之路。

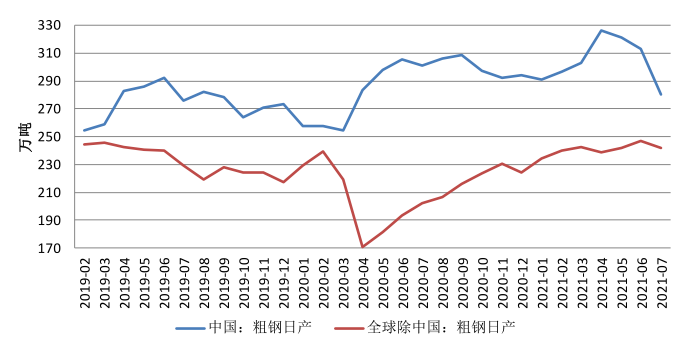

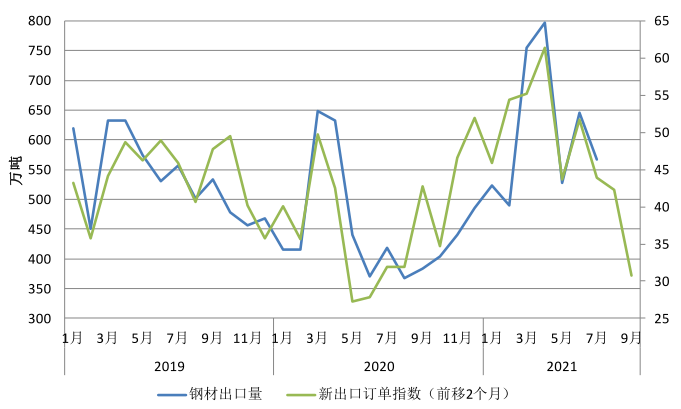

2.中外产量变化、国内出口政策变化频繁,国内钢材出口下行压力增大。从供应角度来看,在双碳、双控等多重目标要求下,下半年国内钢铁行业减产已拉开序幕,出口资源相应减少,而海外产量升至近两年峰值平台,供需缺口收敛。7月中国粗钢日均产量环比下降10.53%至279.97万吨,创2020年4月份以来的最低值;全球除中国粗钢日均产量较2020、2019年同期分别上升19.33%和5.28%。据机构调研数据显示,在海外热卷资源与国内主流报价相近的情况下,因今年以来国家2次调整钢铁产品进出口政策,市场对未来政策猜测较多,海外买家对中国资源持观望态度,更倾向于采购独联体等海外出口资源。7月钢铁行业新出口订单指数30.8%,较上月回落11.5个百分点,降至近15个月以来的最低水平,先行指标预示后期出口形势不佳,减产和出口政策调整的效力也将逐步凸显。

图5 粗钢日均产量:中国和海外

图6 钢材出口量&钢铁行业PMI:新出口订单指数

3.国内外价差高位小幅收窄,但品种间差异较大,部分品种仍具备出口价格优势。7月份,北美、欧洲钢材价格涨幅收窄,东南亚受疫情困扰钢材价格表现弱势,国内钢价止跌企稳。国内外价差高位小幅收窄,但品种间差异较大,部分品种仍具备出口价格优势,贸易商出口热情难挡。具体来看,中国螺纹钢FOB报价已高出国际主流报价,不具备出口价格优势;冷轧、镀锌因取消出口退税,7月底出口价格大幅走高,与独联体出口价差明显收窄,但仍处于全球较低水平;5月取消出口退税的热轧产品,与独联体等国的出口价格优势已明显收窄。

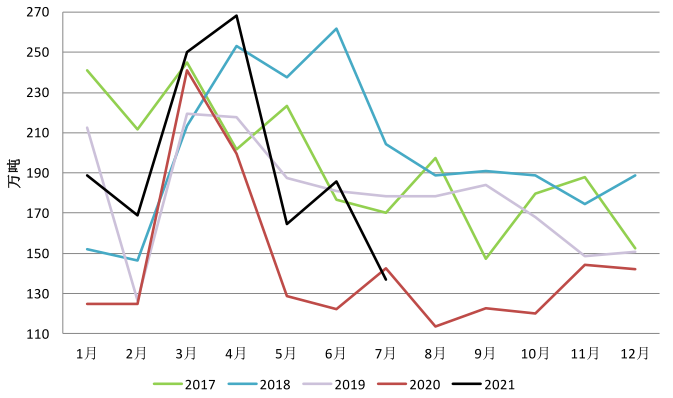

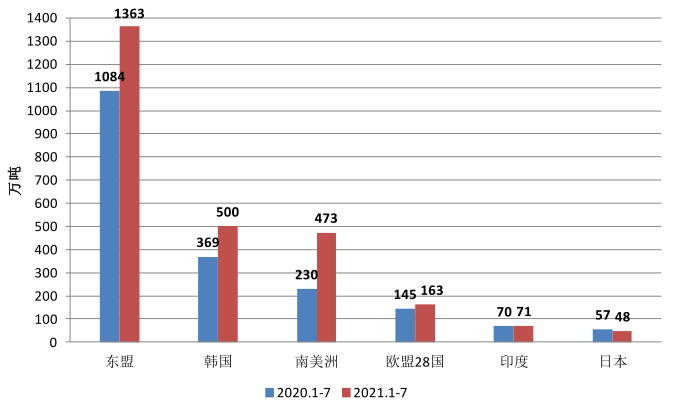

4.出口东盟比重最高,南美洲、韩国增长明显。东盟是我国钢材主要出口区域,前7个月我国向东盟累计出口钢材1363.3万吨,同比增长25.8%,占总量比重的31.7%。但是,受疫情以及雨季影响,东南亚主要国家国内需求疲弱、价格弱势运行,钢材进口减少、内销转出口增多,7月我国向东盟出口钢材137.1万吨,较4月峰值下降了近一半,降至近5年同期最低水平。从变化幅度来看,前7个月我国向南美洲、韩国分别出口钢材473.4和500.4万吨,同比分别增长105.9%和35.6%。

图7 我国向东盟出口钢材情况

图8 中国钢材出口分国别/区域情况

三、钢材及初级产品进口情况

7月,我国进口钢材104.9万吨,环比下降16.2%,创年内最低水平;生铁、再生钢铁原料进口量分别为9.48和9.32万吨,环比增长118.6%和14.8%;钢坯、直接还原铁进口量分别为104.30和15.17万吨,环比分别减少19.9%和30.9%。主要呈现以下几个特点:

1.海外钢铁需求平稳复苏,支撑国际钢价高位运行,国内钢企进口动力明显下降。6月份以来,全球制造业虽有见顶迹象,但主要经济体仍保持复苏趋势。美国和欧元区7月份制造业PMI分别为59.5%和62.8%,环比回落1.1和0.6个百分点;亚洲制造业PMI结束2连跌,日本制造业PMI环比回升0.6个百分点至53%,韩国环比回落0.9个百分点至53%。海外钢铁需求平稳复苏,支撑国际钢价高位运行,7月我国钢材进口均价较去年同期增长逾1倍,涨幅明显高于出口均价,国内钢企进口动力明显下降。

2.进口品种多数量降价升。7月份,除管材进口量环比、同比正增长外,其他5大品类均不同程度减少进口。其中,占进口比重约70%的板材,7月进口量环比下降14.7%,同比下降66.8%。同时,多数品种进口均价环比上涨,仅管材7月进口均价环比回落7.7%。

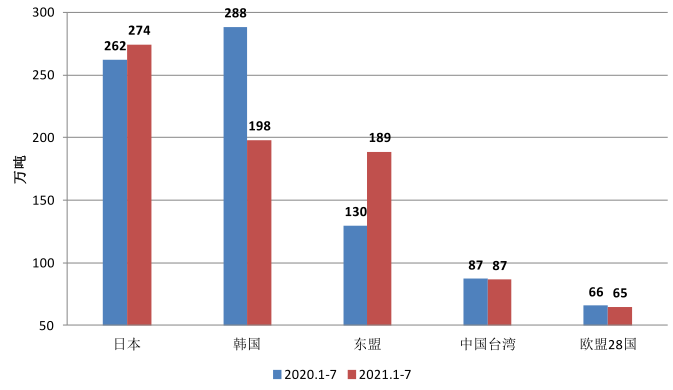

3.进口区域有变化,韩国占比下降、东盟占比提升。今年前7个月我国自日本累计进口钢材274.3万吨,同比增加4.73%;自韩国进口钢材198.1万吨,同比减少31.3%;二者约占进口总量的56.3%。日韩是我国钢材传统进口国,2010-2019年两国进口量平均占总量的73%,但2020年进口占比已大幅下降至48.8%,反映出中国钢材进口来源更加多元化、东盟钢材出口优势提升的特点。从2020年5月份起,东盟逐步发展成为我国钢材第三大来源地,今年前7个月我国自东盟进口钢材188.8万吨,较2020年、2019年同期分别增长45.6%和7倍,进口占比从2020年的16.2%进一步提升至22.5%。东盟十国中,自马来西亚累计进口钢材118万吨,同比增长34.4%;自印尼累计进口钢材66.4万吨,同比增长86.4%。

图9 中国钢材进口分国别/区域情况

赞同

赞同

已赞同

0

已赞同

0

200/200

诚邀订阅,以便为您推荐最新的专家文章

美国5月PPI环比温和上涨0.1%,核心通胀降至近一年新低,美联储年内两次降息预期升温

美国宣布23日起对钢制家电加征关税,洗衣机、冰箱在列!

关税涨价仍未现!美国5月CPI同比2.4%,核心CPI环比0.1%,连续第四个月低于预期

特朗普关税大限将至,欧盟拒绝妥协,拟推迟贸易谈判至7月之后

世行警告:本十年面临20世纪60年代以来最弱的十年全球增长表现

中办、国办:关于深入推进深圳综合改革试点深化改革创新扩大开放的意见

美国商务部长称中美伦敦贸易谈判“非常好”

中国商务部副部长:中美谈判已达成一个贸易框架

中钢协:维护产业链整体利益 共同抵制“内卷式”竞争

5月车市走势良好:零售同环比均超两位数 新能源渗透率连续3月逾50%

免费询价服务

乐从钢铁行情

乐从钢铁世界

物业客服中心

Copyright © 2013-现在 广东乐从钢铁世界电子商务股份有限公司 All Rights Reserved

客服专线:0757-28331022 400-800-8333

粤ICP备14043275号

ICP证:粤B2-20192082

营业执照

| 产品 | 数量 | 重量/吨 | 单价 | 金额/元 |

|---|

确认说明:

从发出本采购确认函起,双方达成一致意见,所有产品确认锁价。