您是否已有钢铁世界网账号?

您可使用已有账号申请成为业务员账号

近日,包钢股份披露称,该公司将以子公司内蒙古包钢金属制造有限责任公司(下称包钢金属)为平台,实施债转股。包钢金属成立于去年5月,是包钢股份为推进债转股相关事宜而成立的平台企业。

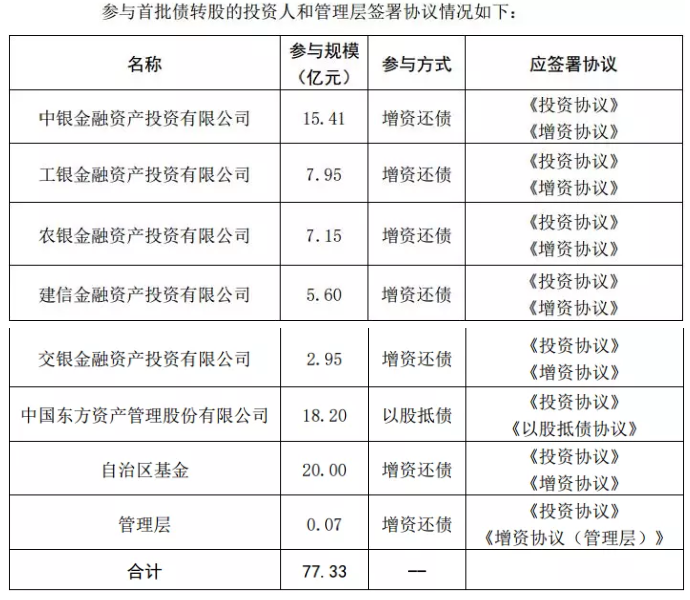

根据公告,8家投资方参与了此次包钢股份的债转股。其中包括中国银行、工商银行、农业银行、建设银行和交通银行旗下的5家债转股平台公司,以及中国东方资产管理股份有限公司、内蒙古转型升级基金投资中心(下称内蒙古投资)、包钢金属的管理层。

此次债转股计划募集资金77.3亿元,其中内蒙古投资的出资额最高,达到20亿元。内蒙古投资的实际控制人为内蒙古国资委。

按照包钢股份此前披露的方案,债转股将分三步进行。上市公司首先将部分资产及负债划转至包钢金属;随后,包钢金属实施增资扩股,所吸收的资金将用于偿还对包钢股份的债务;最终,这些资金将由包钢股份用于偿还相关银行债务。

去年末,债转股的第一步已完成,包括生铁、粗钢等生产设备在内的资产已由包钢股份划转至包钢金属。截至2018年11月末,这家债转股平台公司的总资产453亿元,总负债230亿元。

根据债转股方案,包钢股份和控股股东包钢集团将向投资方做出5年的业绩承诺,如果包钢金属无法达到业绩标准,将以现金方式予以补足。包钢金属今年所承诺的净利润为不低于14.1亿元,此后4年逐年提高,到2023年将达21.4亿元。

包钢股份称,债转股若顺利实施,将有效降低公司负债率和财务成本,有利于增强公司盈利能力,降低经营风险。截至今年6月末,包钢股份的资产负债率为64%,相较2015年末下降了3.5%。

赞同

赞同

已赞同

0

已赞同

0

200/200

诚邀订阅,以便为您推荐最新的专家文章

供给跟踪:5月下旬钢坯日产量下降,钢材日产量增加,钢厂库存降幅低于去年

山东日照出台乐从板材6月6日期货指导价(附报价表)

2025年06月06日 钢坯成本与钢厂利润分析

2025年6月3~4日华南地区废钢调价汇总

2025年06月05日 钢坯成本与钢厂利润分析

山东日照出台乐从板材6月5日期货指导价(附报价表)

焦炭综合库存创春节以来新低,而同比增幅仍高达18%!

6月江苏鸿泰对电炉和产线检修信息

6月4日唐山方坯晚报:累计上调40元/吨!

2025年06月04日 钢坯成本与钢厂利润分析

免费询价服务

乐从钢铁行情

乐从钢铁世界

物业客服中心

Copyright © 2013-现在 广东乐从钢铁世界电子商务股份有限公司 All Rights Reserved

客服专线:0757-28331022 400-800-8333

粤ICP备14043275号

ICP证:粤B2-20192082

营业执照

| 产品 | 数量 | 重量/吨 | 单价 | 金额/元 |

|---|

确认说明:

从发出本采购确认函起,双方达成一致意见,所有产品确认锁价。